|

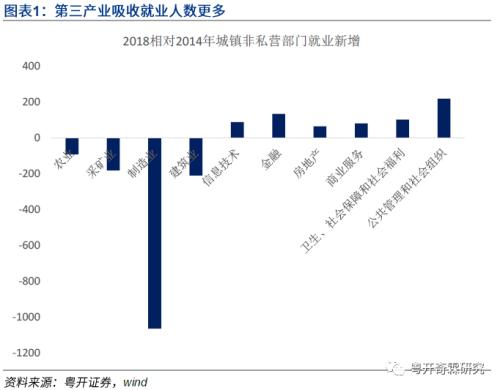

粤开证券首席、研究院院长 粤开证券首席宏观研究员张德礼 粤开证券首席固收研究员 钟林楠 3月27日政治局会议再次明确,要“确保实现决胜全面建成小康社会”。但新冠疫情对内需的冲击超预期,海外大扩散在拖累出口的同时,全球产业链上下游供应接近停摆也制约了中国复工、复产,而停工停产、复工缓慢和订单收缩,恶化企业和家庭部门的资产负债表。 无论是全面建成小康社会,还是复工缓解企业和家庭部门的信用风险,都需要财政扩张和货币宽松的支持。本次政治局会议,其亮点也主要集中在对财政和货币政策未来方向的指示上。 在财政扩张上,主要做了三点具体部署,简单可以概括为“扩赤字托底、增专项债做基建、发特别促消费”。 第一,适当提高财政赤字率。减税降费和刚性财政支出压力,需要扩大赤字规模。在赤字率提高到3.5%、名义GDP增长5%的情况下,赤字规模约为3.6万亿。 从结转结余、预算稳定调节基金和国有资本经营预算调入的资金规模在2000亿以内,假定新增专项债在4万亿,差不多有7.8万亿的债务性融资和调节资金。在一般公共财政收入和政府性基金收入同比均为-5%的假设下,2020年一般公共财政支出+政府性基金支出的增速为2.7%。 第二,扩大专项债规模,重点投向基建。由政府主导的基建投资,是今年稳增长发力点之一。假定今年新增专项债额度4万亿、投向基建的比例为70%,那么相比于2019年,专项债投向基建的资金将有2.2万亿的增量。 新基建将是今年的投资亮点之一,在稳增长的同时还能加快经济结构调整,提升对和高新技术产业的正向溢出效应。新基建创造现金流的能力也相对更强,未来潜在的偿债压力要小一些。 但新基建的投资体量较小,七大方向今年的投资规模约为1万亿左右,仅占2019年全口径基建投资的5.5%.因此,稳增长压力下,“老基建”项目同样不可缺席。 资金来源方面,目前还没看到隐性债务放开、房地产调控全局放松、金融监管约束打开的信号,专项债将是“老基建”项目主要的增量资金来源。具体投向方面,在继续推出大项目的同时,预计也会向环保、公共卫生服务和应急物资保障等领域倾斜。 第三,发行特别国债。我们认为其作用可能更多是用于促进消费,以扩大消费的方式来对冲外需对经济的拖累。 传统基建已经有专项债的支持,特别国债如果再用于政府主导的基建,虽然执行力强、见效快,对经济的推动更强,但带动的多是、水泥等重行业,这些行业经过2015-2018艰难的,过剩产能已经得到较好的去化,此时在传统基建上发力,可能会影响去产能的效果。 因此我们预计基建虽然在稳增长中不会缺席,但可能很难再现过往的高增速。 而且与2008年不同,随着生活环境改善和高等教育的普及,现在寻求就业的人口主要是90后与00后,他们更倾向于从事服务业,对于更需要体力的就业岗位(如建筑)多规避,第一与第二产业吸收就业人口的作用在下降。 从数据上看,2018年采矿业、制造业与建筑业等行业新增就业人口相比与2014年,分别下降了182万、1065万和211万,而信息技术、金融、房地产等第三产业则多增了60万到200万不等。 用于促消费,不仅能将支出的选择权交由居民部门和市场,更好发挥市场配置资源的效率,还可以有效切断“海外经济体正常企业生产与居民消费受影响—外需大幅减弱—居民收入下降—国内消费支出大幅下降—面向内需的企业收入下滑—企业裁员求生—失业增多—国内消费进一步减弱”的恶性循环,充分发挥消费的杠杆效应,带动上下游产业的需求,更好的稳增长与保就业。 在货币政策层面,主要提到“引导贷款利率下降”。我们预计要达成这一目标,需要更加积极、更加灵活的货币政策配合,使货币条件会进一步宽松。 引导贷款利率下降,以改革和监管的方式(比如此前的存量贷款基准切换、结构化存款纳入利率自律机制约束范围等)降低负债成本,使银行主动让利实体固然重要,但在我国这样一个非常依赖接融资的金融体系下,保证银行利润、维持银行抵御风险能力也同样重要。 现在银行的净息差和利润虽然总体看起来还比较健康,银行的压力并不大,但: 1)净息差的稳定是建立在端,中小微普惠金融贷款与中长期贷款比例上涨,银行要了更高的风险溢价的基础之上,2020年经济形势要比以往更加严峻,这些普惠金融贷款和中长期贷款转为不良的比例会有所提升,对银行表内的利润与资本金侵蚀会比较大,前景其实不容乐观; 2)我们所看到的是总体数据和处于顶层的数据,弱势的中小银行尤其是农商行,其利润、坏账与资本金的压力要远高于我们所看到的数据所显示的; 3)金融监管依然没有松动,最近还传出监管层要继续压降非标融资业务,融资需求将继续回表,给银行支持实体提出了更高的要求。 在这种状况下,只是单方面的要求银行让利,引导贷款利率下降,银行的动力与积极性可能不足,表内的压力会更大。 因此,为了更好引导贷款利率下降,在未来可能会选择加大货币宽松的力度,或降低存款基准利率,更大幅度的降低银行负债成本。 落实到上,此次会议透露出来的货币与信用双宽,对权益将会构成提振,但海外疫情继续蔓延,海外金融市场的动荡可能会继续对国内造成扰动,建议关注和内需、逆周期调节政策相关的消费、基建、机械工程等行业的结构性机会。 债券在近几日已经就货币进一步宽松与降息进行了交易定价,当前的收益率点位已经基本price in了未来货币政策的行动,短期应该警惕预期兑现、财政开始行动修复基本面带来的调整风险。 但由于货币宽松的大方向没有发生变化,逆周期政策能否有效对冲疫情对经济的冲击尚有不确定性,利率下行的趋势没有逆转,已经上车有持仓的投资者仍然可以继续保持,但不建议继续追涨。 风险提示:股市有风险,投资需谨慎 |